Брокер

Содержание:

- Описание и характеристика профессии

- Не путайте брокеров фондового рынка и Форекса

- Рейтинг фондовых брокеров

- История

- Кто такой брокер и чем он занимается

- Как выбрать брокера для фондового рынка

- Центовые ДЦ

- Как выбрать брокера

- Кто регулирует деятельность брокеров в России и за рубежом

- Кто такой брокер (брокерская компания) — обзор понятия простыми словами 🖍

- С какими кредитами работает брокер?

- Основные отличия брокера от дилера

- Обязанности Форекс брокера

- Трейдер — что это за профессия

- От чего зависит доход брокера

- Как заключить договор и начать покупать акции или облигации

- Как выбрать брокера для торговли на фондовом рынке

- Топ-7 брокеров

- Прайм-брокеры

- Заработная плата

- Брокер для торговли на бирже — кто это такой

Описание и характеристика профессии

Итак, чем именно занимаются брокеры, можно понять из общепринятого определения, из которого следует, что они оказывают посреднические услуги покупателю и продавцу, получая за это заранее оговоренное денежное вознаграждение – комиссионные. Сегодня существует целый ряд разновидностей этой профессии.

- Биржевой брокер – занимается покупкой-продажей акций, операциями с иностранными валютами, драгметаллами. Самый узнаваемый пример места возможной работы – широко известный рынок «Форекс».

- Страховой брокер обеспечивает взаимодействие страхователя и компании, оказывающей соответствующую услугу.

- Представляющий брокер – принимает от своих клиентов заявки для оформления сделок на бирже, но не проводит их.

- Бизнес-брокер сопровождает процедуру покупки и продажи какого-либо бизнеса.

И это далеко не все разновидности. Чтобы стать одним из лучших в профессии, нужно превосходно разбираться в экономике в общем и в финансово-рыночных процессах в частности.

Не путайте брокеров фондового рынка и Форекса

1. Рынок Форекса

Форекс-брокеры оставили негативный след во всей финансовой сфере. Большинство сталкиваются с рекламой Forex. Если почитать отзывы клиентов, то можно сделать вывод о недобросовестном обслуживании.

Форекс представляет в целом довольно серый рынок. Мы даже не можем посмотреть реальную информации о проводимых сделках. Например, нет информация о реальных объёмах торгов, нет данных об заявках в биржевом стакане. У разных брокеров котировки могут немного отличаться в периоды высокой волатильности. Например, у одного минимум будет на 100-300 пунктов ниже, чем у другого. Рынок на первый взгляд один, а размах колебаний разный.

В России Форекс плохо регулируется. Несмотря на то, что ЦБ обязал иметь специальные лицензию (её получили лишь несколько крупных компаний), но все они находятся за пределами РФ в оффшорных зонах. Поэтому законодательно никто не сможет защитить интересы клиентов в случае спорных моментов.

Если почитать договор с Форекс-брокером, с которым все благополучно соглашаются при регистрации, то вы обнаружите пункты не оставляющие шансов быть правым и что-то требовать. Этот договор защищает компанию в первую очередь. Например, как вам такой пункт: «в случае сбоев программного обеспечения, все убытки несёт на себе клиент». То есть, если их ПО или сервер сбойнул, то убытки несёт клиент.

Форекс кухни

Большинство Форекс-брокеров являются мелкими конторами, которые совершают сделки внутри компании. Они не выводят сделки на реальный рынок

В принципе клиенту это не важно. Просто в случае заработка денег, брокеру придётся заплатит из своего кармана

Поэтому такие компании не любят успешных трейдеров.

По статистике 95% трейдеров терпят убытки на Форексе даже без обмана. Брокеру заинтересован, чтобы клиент быстрее «слился». Ведь это будет его чистой прибылью.

На сером рынке подделать какие-то ситуации лишь дело техники. Проскальзывания цены, срезание стопов, иглы на графике — это все способы по «отжиманию» денег у клиентов.

Обычно действуют постоянные супербонусы на пополнение счёта, скидки на торговый оборот, которые лишь подталкивают трейдеров брать большие кредитные плечи и больше торговать. Любые действия лишь ускоряет слив депозита.

Тем не менее, крупные Форекс-брокеры более честны к клиентам и следят за своей репутацией. Из лидеров можно выделить следующие:

2. Брокеры фондовой биржи

Биржевой брокер по фондовому рынку представляет совершенно прозрачный бизнес. Офисы находится по всей России, все операции прозрачны. Наши права защищены законодательно, а действия на бирже контролируются ЦБ.

Свободные деньги лежат на брокерском счёту, а все ценные бумаги в депозитарии. Поэтому брокер не может обмануть, мы рискуем лишь свободным балансом на остатке.

Реклама фондового рынка мало встречается, поскольку она ему не нужна.

Брокерские компании заинтересованы в долгосрочном сотрудничестве с клиентами, поскольку их доход зависит от комиссии с торгового оборота. Брокер будет рад, если клиенты будут много торговать и зарабатывать. Он не заинтересован, чтобы клиенты несли убытки, поскольку тогда они могут разочароваться в инвестициях и трейдинге, а это приведёт к оттоку денег.

На последок можно сказать: фондовый рынок даёт нам возможность инвестировать в ценные бумаги и становится совладельцами бизнеса. Это позволяет сохранять и увеличивать свой капитал.

Рейтинг фондовых брокеров

Сложно составить справедливый рейтинг фондовых брокеров. У каждого человека свои требования, условия. Кому-то подойдёт идеально одна компания, кому-то другая. Московская биржа предложила ранжировать по количеству активных клиентов и по суммарному обороту.

Посмотреть актуальные данные рейтинга брокера можно на официальном сайте Московской биржи: https://www.moex.com/s719

Таблица по состоянию на сентябрь 2020 г. по количеству клиентов:

| № | Название брокера | Количество клиентов |

|---|---|---|

| 1 | АО «Тинькофф Банк» | 2 615 457 |

| 2 | Сбербанк | 2 537 386 |

| 3 | ВТБ | 1 018 047 |

| 4 | ФГ БКС | 534 037 |

| 5 | Группа Банка «ФК Открытие» | 292 235 |

| 6 | ФИНАМ | 263 656 |

| 7 | АО «АЛЬФА-БАНК» | 211 816 |

| 8 | Фридом Финанс | 76 221 |

| 9 | ООО «АТОН» | 54 728 |

| 10 | ООО УК «Альфа-Капитал» | 53 107 |

Таблица по состоянию на сентябрь 2020 г. по количеству активных клиентов:

| № | Название брокера | Количество клиентов |

|---|---|---|

| 1 | АО «Тинькофф Банк» | 601 923 |

| 2 | Сбербанк | 200 061 |

| 3 | ВТБ | 161 196 |

| 4 | ФГ БКС | 45 598 |

| 5 | Группа Банка «ФК Открытие» | 33 547 |

| 6 | ФИНАМ | 33 358 |

| 7 | АО «АЛЬФА-БАНК» | 26 127 |

| 8 | ООО УК «Альфа-Капитал» | 24 518 |

| 8 | Фридом Финанс | 8 472 |

| 10 | ПАО «Промсвязьбанк» | 6 049 |

История

В современной России профессия брокера появилась сравнительно недавно. Первые торговые биржи в том виде, в котором мы их знаем сегодня, открылись лишь в первой половине 1990-х годов. Но если копнуть глубже, можно узнать, что у них были предшественники, работавшие еще в начале 18 столетия.

В 1703 году царь Петр I издал Указ о создании в России торговой биржи. Таким образом, можно предположить, что в это же время начали профессиональную деятельность и первые «брокеры», которые оказывали посреднические услуги в процессе заключения сделок.

Пиком развития российской биржевой торговли называют середину 19 века. В этот период биржи представляли собой весьма востребованный рыночный инструмент. Немаловажную роль в этом, конечно же, сыграли брокеры. Будучи связующим звеном между продавцом и покупателем, они активно участвовали в развитии экономики.

В СССР биржа как инструмент регулирования рынка была полностью упразднена. Профессия брокера, соответственно, тоже исчезла. После развала Союза, в 1990-е годы, произошел возврат к рыночным экономическим отношениям. А вместе с ними вновь возникла потребность в посредниках.

В 1990-е годы контроль деятельности брокеров со стороны государства практически отсутствовал. Поэтому их численность стремительно увеличивалась и очень скоро преодолела тысячный рубеж, но количество в этом случае нельзя считать показательным – достаточно много брокеров из официального реестра были так называемыми мертвыми душами, то есть существовали они исключительно на бумаге.

С начала 2004 года государство стало регулировать статус брокеров. Теперь каждый из них в обязательном порядке должен был получить лицензию. Это новшество очистило рынок от малокомпетентных людей и мертвых душ. Пришло время профессионалов.

Кто такой брокер и чем он занимается

В переводе с английского broker означает посредник. Независимо от того, какой деятельностью занимается или кого представляет, он совершает сделки за счет и по поручению клиента.

Здесь нужно учитывать, что это не представитель, наделенный правами и полномочиями, и не адвокат, защищающий клиента.

Функции и задачи

Главная функция – решить проблему клиента за вознаграждение. Кроме того, брокер:

- гарантирует выполнение финансовых обязательств;

- уменьшает риски и снижает временные затраты клиента.

Основные задачи:

- изучение и мониторинг рынка;

- обеспечение стабильности партнерских отношений;

- информационное, налоговое, бухгалтерское и/или юридическое (в зависимости от сферы работы) сопровождение сделок клиента.

Как выбрать брокера для фондового рынка

Выбор брокерской компании не должен вызвать затруднений. Их не так много представлено в России. Рекомендую работать со следующими (сам работаю с ними):

Это одни из лучших брокеров для торговли на бирже. Они оказывают услуги большой части профессиональных трейдеров в России. Бесплатное пополнение и снятие средств. В наличии есть все финансовые инструменты.

Перечислим их преимущества.

1 Предоставляют наилучшие условия, а именно: самые низкие комиссии за торговый оборот. Есть офисы в крупнейших городах, крупный сервис поддержки клиентов.

Для клиентов доступны все финансовые инструменты на фондовой бирже:

- Акции российских компаний. Автоматически выплачиваются поступающие дивиденды на счёт.

- Облигации (гособлигации (ОФЗ), корпоративные, еврооблигации).

- ETF фонды.

- Фьючерсы.

- Опционы.

- Валюты.

2 Есть услуги по автоследованию стратегиям профессионалов, доверительное управление и прочее.

3 Можно открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать налоговые вычеты от пополнения («тип А»), либо не платить налог на прибыль по счёту («тип Б»). Первый тип предполагает максимальную сумму возврата 52 тыс. рублей в год (для этого надо пополнить счёт за год на 400 тыс). Более подробно про возможности ИИС читайте в статьях:

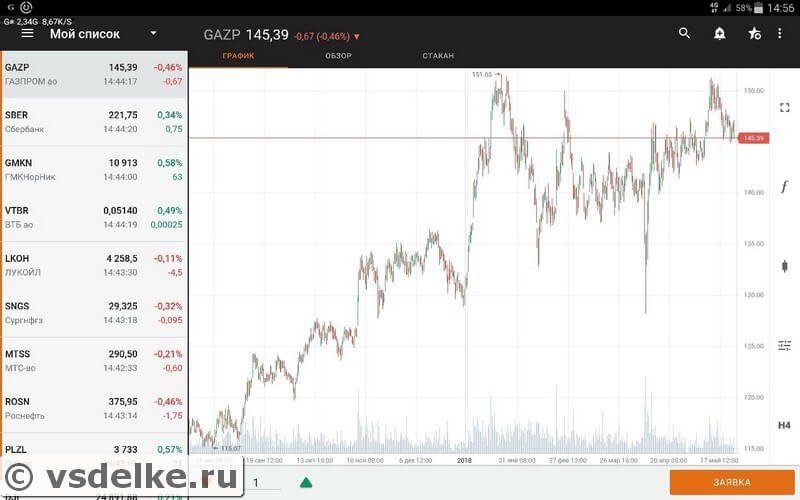

4 Еще одним преимуществом этих брокеров является наличие мобильных приложений для торгов на Android и iOS. То есть можно удалённо совершать торговые операции через смартфон и планшет, находясь в любом месте.

У других брокеров также есть приложения, но они не удобны (отсутствуют графики и биржевой стакан, может просто не открываться какое-то время, когда надо срочно что-то купить/продать).

Так выглядят графики котировок на Финам трейд:

5 Если нет доступа к интернету, то можно совершить торговую операцию по телефону. Просто звоните брокеру, называете свой торговый код и выставляете заявку прямо по телефону.

В рейтинге брокеров по количеству клиентов высокое место занимает Сбербанк. Однако, такая популярность скорее связана с рекламой и незнанием других компаний. Могу лишь сказать, что его сервис заметно хуже рассмотренных компаний, а комиссии за торговый оборот у Сбербанка значительно выше. За одну сделку берётся 0,06%. Я не знаю никого из профессиональных трейдеров, кто бы одобрил такие условия

Особенно это важно для тех, кто совершает много операций. Но проблема не в комиссиях, а в том, что мобильным приложением совершенно не удобно пользоваться

Действующий список компаний предоставляющий брокерские услуги можно посмотреть на официальном сайте биржи ММВБ (moex.com/ru/members.aspx).

На что обратить внимание при выборе других брокеров

Если вы хотите открыть брокерский счет у другого брокера, то при выборе обращайте внимание на следующие факторы:

- Торговые условия (комиссии за оборот);

- Доступные финансовые инструменты;

- Комиссии за ввод/вывод денег;

- Рейтинг и репутация;

- Наличие обучение, консультаций;

- Удобство доступа к торгам (например, без приложений на телефоне невозможно совершать торговлю не из дома);

Центовые ДЦ

Так называемые центовые дилинговые центры можно назвать идеальным вариантом для трейдеров-новичков, желающих потренироваться перед выходом на большой валютный рынок. Главная особенность, которую предоставляют клиентам центовые ДЦ – возможность работать с минимальными размерами валютных сделок, исчисляемыми всего несколькими центами. Многие брокерские компании также начисляют бездепозитные бонусы и разрешают торговать в автоматическом режиме. В интернете работает немало ресурсов, посвящённых Forex, на которых публикуются актуальные рейтинги центовых дилинговых центров.

Как выбрать брокера

что такое брокер

Особым спросом пользуются:

- Финам;

- ;

- Сбербанк.

Если нужно осуществить открытие счета через брокерство, при финальном выборе рекомендуют обратить внимание на такие факторы:

- торговые требования и комиссии;

- доступные различные финансовые инструменты;

- рейтинг среди клиентов и репутация организаций;

- наличие курсов обучения, консультаций;

- действующая лицензия;

- обязательная регистрация в виде юрлица;

- долгий срок с момента старта работы;

- отсутствие судебных дел и громких конфликтов.

Порой центральным моментом становится удобство эксплуатации онлайн-ресурсов брокера, интерфейс личного кабинета и официальные порталы. Один из самых эффективных информационных источников оценки будущих партнеров по бизнесу на рынке — отзывы и комментарии клиентов.

Есть специальные рейтинги в интернете, где находятся собранные результаты многочисленных голосований для того, чтобы новички оценили все варианты.

Кто регулирует деятельность брокеров в России и за рубежом

В России ключевая роль регулятора принадлежит Центральному Банку. Для получения лицензии брокеру требуется:

- быть юридическим лицом, иметь членство в одной из СРО (многие источники рассматривают СРО как дополнительную ступень контроля);

- иметь на счету собственные средства (обязательно ежеквартальное подтверждение);

- техническое обеспечение (соответствие критериям ЦБ);

- профильное образование руководителей и др.

Брокер обязан отчитываться перед Банком России и публиковать отчетность в интернете.

Подобной схемы контроля (с небольшими отличиями) придерживаются за границей (Европа). Учитывайте, что многое зависит от сферы деятельности.

Так, В США форекс-брокеров контролируют:

- Национальная фьючерсная организация;

- Комиссия по торговле товарными фьючерсами.

Кто такой брокер (брокерская компания) — обзор понятия простыми словами 🖍

Итак, что такое или кто такой брокер и чем он занимается?

Брокер осуществляет свои действия согласно поручению клиентов. В процессе совершения сделок он использует деньги лиц, заключивших с ним договор. За подобные действия брокер получает вознаграждение, которое может быть фиксированным либо выражается в процентах.

Деятельность брокеров в России подлежит обязательному лицензированию. Помимо посреднических услуг такие компании вправе предоставлять также консультационные.

Брокеры (брокерские компании) широко распространены в современном обществе. Они оказывают посреднические услуги в различных сферах, от инвестирования до оформления кредита или приобретения недвижимости.

Классификация брокеров по типам

С какими кредитами работает брокер?

Лучше, если сфера деятельности брокера охватывает каждую из существующих разновидностей кредитования – такова рекомендация экспертов международного уровня. Но видов займа сегодня огромное количество, поэтому начинающий брокер старается изучить те из них, что особенно актуальны в его стране. А как обстоит дело в России? С какими кредитами работает брокер? Как правило, самый востребованный вид кредитования в нашей стране – это потребительское. Именно его нюансы рекомендуется изучить начинающим специалистам. Ещё один актуальный в России вид займа – автокредит. По остальным видам займов россияне редко когда обращаются к брокеру.

Основные отличия брокера от дилера

Дилеры, также как и

брокеры, выступают посредниками в

биржевой торговле. И те и другие

предоставляют любому желающему

возможность торговли на любом интересующем

сегменте финансового рынка. Однако,

между этими двумя видами посредников

есть целый ряд весьма существенных

отличий, о которых должен знать каждый

уважающий себя трейдер.

Начнём с того, что брокер

являет собой лицо абсолютно не

заинтересованное. Другими словами, ему

без разницы зарабатываете вы деньги

или терпите убытки. Для него важен сам

факт того, что вы торгуете, ибо с каждой

вашей сделки он получает определённый

процент комиссии.

Брокер не покупает и

не продаёт ценные бумаги для себя и за

свой счёт. Все проводимые им операции

выполняются согласно приказам (ордерам)

отдаваемым ему клиентами, за счёт средств

находящихся на торговых счетах клиентов.

В плане средств используемых для

торговли, может быть одно исключение в

виде предоставляемого брокером кредитного

плеча.

Дилер торгует за свой

счёт и от своего имени, и для своих

клиентов он выступает не столько в роли

посредника, сколько в роли контрагента.

То есть, другими словами, дилер может

быть заинтересован в том, чтобы обыграть

своего клиента.

Формально заработок

дилера складывается из того спреда,

который образуется между ценой покупки

на бирже и ценой продажи клиенту. Дело

в том, что дилер, в отличие от брокера,

может выставлять собственные котировки

(брокер лишь транслирует те цены которые

предлагают продавцы и покупатели). Такая

возможность позволяет приобретать

актив по одной цене, тут же выставляя

его на продажу чуть выше.

На фондовом рынке

деятельность дилеров достаточно хорошо

контролируется и вероятность каких

либо незаконных манипуляций с их стороны

минимальна, чего нельзя сказать о

деятельности дилеров орудующих на рынке

Форекс. Эта сфера деятельности подвержена

контролю со стороны государства гораздо

в меньшей степени, чем активно пользуются

многие, в том числе и широко известные,

Форекс-дилеры**.

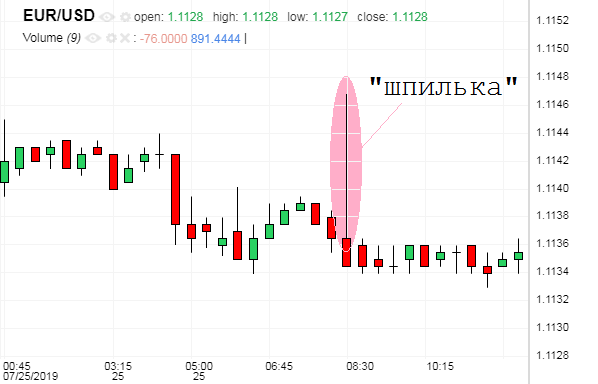

Имея право на выставление

собственных котировок и зная расположение

всех стоп-ордеров на закрытие позиций,

не нужно быть финансовым гением для

того, чтобы рассчитать куда и насколько

нужно сдвинуть цену, чтобы сбить все

стоп-лоссы (ордера Stop Loss) и

положить деньги клиентов в свой карман.

После такого

рода манипуляции, цена всегда возвращается

обратно, а на ценовом графике остаётся

«шпилька», которая, впрочем, в скором

времени затирается. Вот так вот всё

просто!

Пример шпильки на графике EURUSD

Пример шпильки на графике EURUSD

** Кстати, имейте ввиду,

что сами себя они именуют брокерами.

Видимо такие термины как дилер или

дилинговый центр (ДЦ) уже полностью

исчерпали лимит доверия в среде

Форекс-трейдеров.

Обязанности Форекс брокера

В обязанности Форекс брокера входит моментальное выставление заявок от клиента на биржу и онлайн предоставление графика торгов. Помимо этого он может и должен давать бесплатные консультации и помощь в случае необходимости.

Все деньги клиента хранятся на счету у брокерской компании. Он же в свою очередь имеет свой счет на бирже Форекс (или фондовой секции) и уже от своего именно заключает сделки.

Поэтому важно подойти основательно при выборе надёжного Форекс брокера (да и фондового тоже). Важно не ошибиться и не выбрать так называемого брокера со своей кухней

Это понятие пришло недавно, когда многие осознали то, что недобросовестные компании могут не выводить сделки на реальные торги, а крутят все только внутри компании.

Трейдер — что это за профессия

Трейдер — это работник, получающий прибыль от изменений курса используемого финансового инструмента. Простыми словами — торговец на финансовой бирже.

Специалисты оперируют следующими группами финансовых инструментов:

- на товарном и сырьевом рынках — стоимостью газа, нефтепродуктов, сахара, зерна и т.д.;

- инструментарием фондового рынка являются облигации, акционные продукты;

- на срочном рынке используются контракты (форварды либо фьючерсы);

- на рынке Форекс используются комбинации разных валютных пар/продуктов.

Основное правило прибыльности заключается в приобретении финансовых продуктов дешевле с продажей по более высокой ставке.

Для принятия решения выполняется анализ ситуации на рынке.

Для этого используют разные методики, разделяющиеся на 2 больших группы:

- технический анализ;

- фундаментальный анализ.

При решении вопроса, трейдер — это кто и чем занимается, учитывается следующие требования к профессии:

- наличие специального образования;

- стремление к постоянному повышению квалификации;

- умение работать с постоянно обновляющейся информацией;

- интерес к экономике и торговле на биржевых условиях;

- точность, умение анализировать большое количество сведений.

От чего зависит доход брокера

Доход Форекс-брокера полностью зависит от оборота пользователей. Чем больше его клиенты торгуют, тем выше его профит. Поэтому он очень заинтересован в том, что пользователи торговали как можно больше.

Наверняка вы видели заголовки с громкой рекламой о сверхдоходностях, о том, что трейдинг — это так лёгко и доступно, а ещё это путь к финансовой свободе и независимости. Такой лапши везде полно.

Конечно, никто не даст вам кучу денег и тем более спокойно радоваться жизни лежа на пляже при торговле на бирже вряд ли удастся. Любые торговые операции на рынке сопряжена большим риском.

Любая сделка на бирже это 50 на 50.

Успешный брокер этот тот, кто является хорошим менеджером. По факту это тот, кто может замотивировать инвестировать в их компанию.

Как заключить договор и начать покупать акции или облигации

После выбора брокера у вас есть 2 варианта.

- Топаете ножками в офис. Прихватив с собой документы (обычно это паспорт, ИНН и СНИЛС). Там все читаете, подписываете договор и получаете доступ.

- Заключение договора онлайн. Сейчас многие брокеры предоставляют услуги открытие счета онлайн. Оставляете заявку на сайте, заполняя все необходимые анкеты. Брокер перезвонить. Ответит на возникшие вопросы, поможет с выбором тарифа. Если все устраивает, высылает вам подписанный договор.

Торговля осуществляется через торговый терминал (в России это в основном Quik).

Но здесь нужно потратить время на изучение его функционала. На сайтах всех брокеров есть инструкции по настройке терминала. В терминале удобно проводить анализ и отбор нужных бумаг. Отслеживать уровень цен и текущей позиции. Выставлять условные заявки. Анализировать графики цен с помощью десятка различных индикаторов технического анализа. Строить уровни поддержки и сопротивления. И много чего еще.

Третий вариант — «звонок другу». Вернее брокеру. Как это выглядит? Набираете брокера (контактный телефон дадут при открытии счета). Называет кодовое слово. И говорите: Хочу купить акции Газпрома — 1000 шт (или на 100 тысяч рублей). Брокер сразу же совершает покупку по текущей стоимости от вашего имени.

Как выбрать брокера для торговли на фондовом рынке

Один из главных показателей при выборе брокера — надежность. С компанией не должно возникать никаких проблем в ходе работы, и она должен иметь соответствующие лицензии на предоставление брокерских услуг, выданные финансовыми регуляторами того региона, в котором функционирует компания.

Брокер должен предоставлять все необходимые инструменты для трейдинга и обладать простым и интуитивно-понятным интерфейсом. Многие брокеры предоставляют актуальную информацию из мира инвестиций — это тоже важный критерий. У клиента не должно возникать проблем с поиском нужной информации.

Следующим важным критерием будут условия торговли

Обратите внимание, какие акции доступны у того или иного брокера, сколько всего торговых пар и какие есть ограничения. Например, не все брокеры предоставляют доступ к иностранным рынкам

Поэтому нужно смотреть, к каким фондовым биржам предоставляется доступ.

Примечание. ЦБ решил ужесточить правила доступа неквалифицированных инвесторов к покупке акций на иностранных рынках. Новые поправки к закону “О рынке ценных бумаг” пока приняты только в первом чтении.

Согласно новым условиям, инвесторы должны удовлетворять следующим критериям:

-

Сумма на счетах инвестора составляет не менее 10 млн руб.;

-

Сумма инвестиций составляет не менее 1,4 млн руб., но при условии, что в течение полугода инвестор совершает сделки на сумму не менее 6 млн. руб.;

-

Получение аттестата саморегулируемой организации (СРО).

В иных случаях максимальная сумма для инвестирования через российских брокеров составит 50 тыс. рублей в год.

Новички могут испытывать сложности при выборе брокеров, поскольку все условия сильно разрознены и представлены в виде больших списков на различных страницах сайта — в этих дебрях легко запутаться. Для того, чтобы облегчить процесс поиска нужной информации о брокерах, мы собрали все необходимые сведения, которые упростят выбор нужной компании для инвестирования на фондовом рынке.

Топ-7 брокеров

Специально для вас подготовил подробную таблицу брокеров, с актуальными данными на конец 2019 года. Долго собирал информацию, надеюсь, она будет для вас полезной. Ниже проведу её анализ.

Топ 7 брокеров. Сбербанк. ВТБ. Тинькофф. БКС. Открытие. Финам. Газпромбанк.

Как можно заметить, Сбербанк-инвестиции обладает сравнительно средней комиссией и подойдет вам, если вы собираетесь работать только с Российскими активами. У банка есть удобное, а главное понятное предложение, техническая поддержка отвечает в течение 24 часов. Если вы заинтересовались этим брокером, внизу статьи оставлю ссылку на статью как правильно открыть инвестиционный счет в Сбербанке.

Газпромбанк, хоть и не берет ежемесячную плату, но его комиссия по операциям сравнительно высокая. Финам, по моему мнению, является самым не выгодным брокером для инвестирования.

Прайм-брокеры

Прайм-брокеры – поставщики высокого уровня ликвидности, к числу которых относят таких гигантов как Barclays Capital, Bank of America, Citi, Deutsche Bank, Morgan Stanley, JPMorgan Chase. Праймовые биржевые брокеры сотрудничают с retail-трейдерами и брокерами, с институциональными клиентами. Главное отличие: компромиссные условия выполнения ордеров.

Прайм-брокеры выставляют высокие маржинальные требования и запрашивают больший размер первоначального депозита. В полномочиях исполнительного лица – представление небольших компаний в транзакциях и регулирование сделок от их имени. Для доступа к банковской ликвидности retail-брокеры заключают договор с одним прайм-брокером.

Заработная плата

Информацию о том, на каком уровне находится сегодняшний заработок российских брокеров, можно почерпнуть из статистики Федеральной службы по труду и занятости (Роструда). По ее данным, средняя зарплата представителя этой профессии составляет немногим больше 75 000 руб. Эта сумма практически вдвое превышает усредненный заработок по стране.

Разумеется, размер зарплаты может колебаться в зависимости от региона. Роструд сообщает, что самый высокий доход у брокеров Башкирии и Краснодарского края – 80 000 и 125 000 рублей соответственно. Это лидеры. За ними в топе следуют профи Московской, Владимирской и Волгоградской областей (в порядке убывания размеров зарплат).

Брокер для торговли на бирже — кто это такой

Биржевой брокер (от англ. «Broker» — маклер, посредник) — это посредник между трейдером (инвестором) и фондовой биржей.

Физические лица не могут напрямую покупать акции на бирже. Обязательно нужен посредник в виде брокерской компании. Это требование закреплено законодательно. В этом нет ничего страшного, поскольку это никак не ограничивает права граждан самим решать, что купить и продать. Брокер не вправе решать за клиентов такие вопросы за клиентов.

В чём различия между брокерами? В принципе для рядовых инвесторов не имеет какого-то значения через какого брокера работать на бирже. У каждого можно покупать все российские инструменты, которые есть на Московской бирже:

- Акции;

- Облигации;

- ETF фонды;

- Депозитарные расписки;

- Валюты (доллары, евро, швейцарские франки, юани);

У каждого можно получать дивиденды и купоны по облигациям.

В чём основная разница между фондовыми брокерами:

- Доступ к торговле зарубежными акциями;

- Доступный список финансовых инструментов. Не у всех есть фьючерсы, опционы;

- Условия маржинальной торговли;

- Комиссии за торговый оборот, депозитарные сборы;

- Скорость прихода дивидендов по акциям;

- Удобство пользования мобильным приложением для торговли;

- Удобство снятия денег;

- Компетентность технической поддержки;

У всех брокеров отсутствует минимальная сумма пополнения, есть доступ к торговому терминалу Quik. Все дают возможность открыть ИИС (индивидуальный инвестиционный счёт).

Какого брокера выбрать для инвестиций новичку? В этом обзоре мы рассмотрим топ-5 крупных брокеров:

- Сбербанк;

- ВТБ;

Примечание

При составлении рейтинга брокеров 2021 мы ориентировались на удобство мобильного приложения для торговли на бирже. Оно должно быть удобно и стабильно работать. Иначе инвестиции будут не так понятны для конечного клиента.

Как выбрать брокера для фондовой биржи;